老後の理想の住まいとは 住み替えに失敗しないために押さえておきたい資金と税金の話

公開日: 更新日:

子どもの独立などでライフスタイルが変化すると、持ち家の間取りが生活に合わなくなり、「もう少しコンパクトな物件に住み替えたい」と思う人が出てくるかもしれません。しかし、50代以降にマイホームを買い換えるのは、資金面で勇気がいるのではないでしょうか。老後資金の準備も必要になってくるので、老後の生活費を考慮しながら買い換えを進めることが大切です。

今回は、マイホームの買い換えの流れや資金の準備方法、利用できる税制上の特例について解説します。

マイホーム買い換えの現状

まずは、マイホームの買い換えの現状について確認しておきましょう。

国土交通省の資料によると、住宅の二次取得者(2回目以上の取得となる世帯)の平均年齢は主に50代です。

▼住宅を2回以上取得した世帯における世帯主の平均年齢

|

住宅の種類 |

世帯主の平均年齢 |

|---|---|

|

注文住宅 ※建て替えを除く |

59.5歳 |

|

分譲戸建住宅 |

47.6歳 |

|

分譲マンション |

57.8歳 |

|

中古戸建住宅 |

53.1歳 |

|

中古マンション |

58.2歳 |

国土交通省「2019年度 住宅市場動向調査報告書 結果の概要|P21 世帯主の年齢 二次取得者」の情報を基に作表

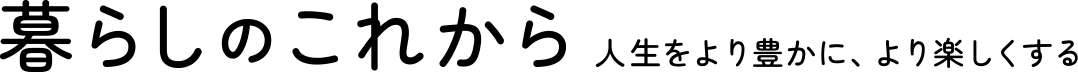

また、住んでいた住宅の処分方法(建て替えを除く)として、最も多いのが「売却」です。

購入した住宅の種類を問わず、「戸建住宅」よりも「集合住宅」のほうが、売却で処分する割合が高い傾向にあります。

国土交通省「2019年度 住宅市場動向調査報告書 結果の概要|P14 住み替え前の住宅の処分方法」を基に作表

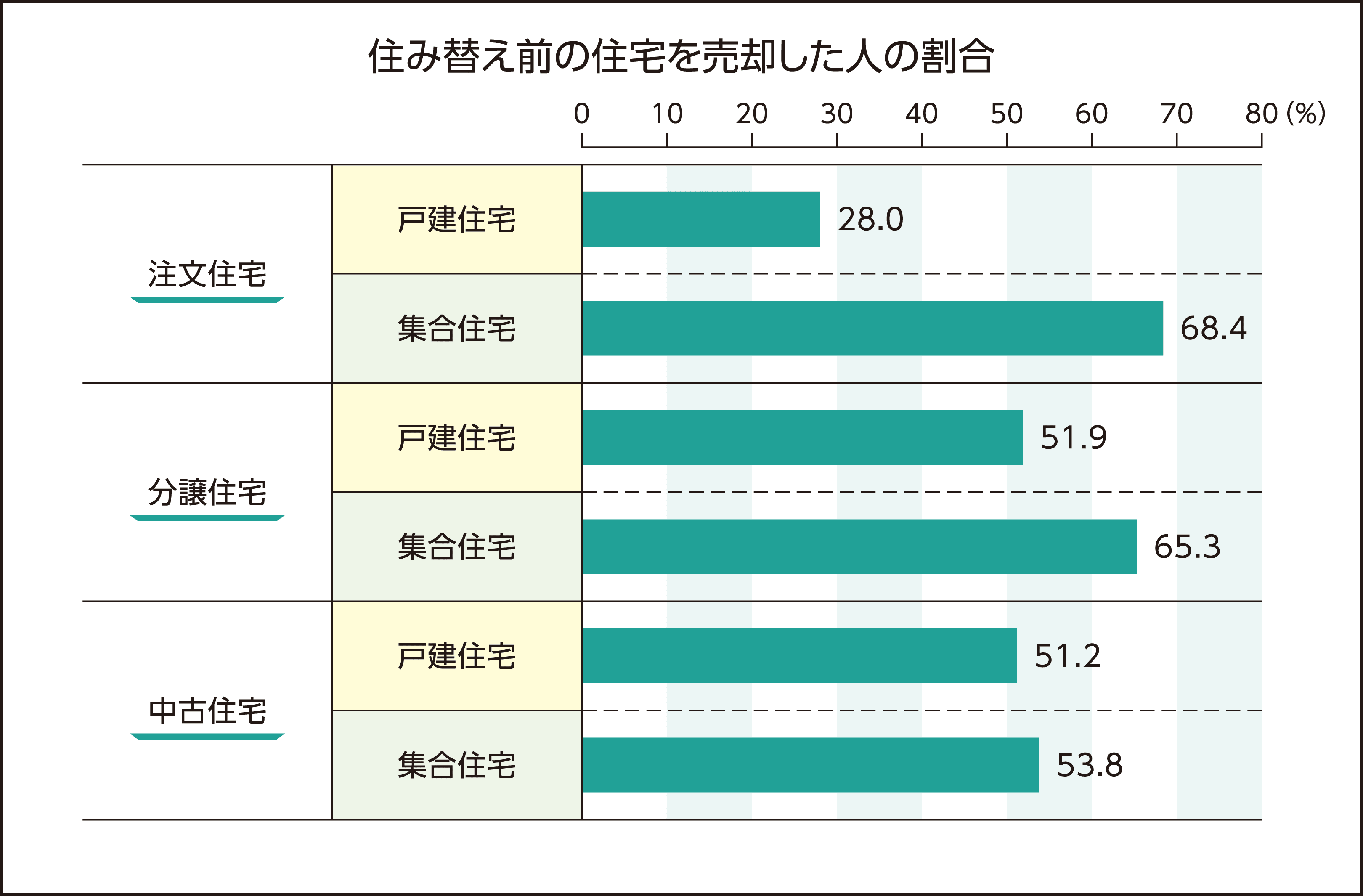

また、マイホームの購入資金は、一次取得者よりも二次取得者のほうが自己資金で購入する割合が高くなっています。自己資金比率も二次取得者のほうが高く、40~60%程度の自己資金を用意していることがわかります。

国土交通省「2019年度 住宅市場動向調査報告書 結果の概要|P27 二次取得者の購入資金」

マイホームの買い換えの流れ

マイホームの買い換えでは、不動産売却と購入の2つの取引が行われます。それぞれの流れは、以下のとおりです。

【不動産売却の流れ】

- 現在の住居の査定依頼をする

- 不動産会社と媒介契約を締結して売却活動を行う

- 売買契約を締結して物件を引き渡す

【不動産購入の流れ】

- 不動産会社に物件を紹介してもらう

- 売買契約を締結する

- ローン手続き・支払い完了後に入居する

売却を先に行うことを「売り先行」、新居を購入してから売却することを「買い先行」といいます。

売り先行は、現在の住居の売却代金を新居の購入資金に充てられるのが特徴です。まとまった資金を確保してから物件探しができるので、予算を立てやすくなります。また、あわてて売却する必要がないため、希望価格で売却しやすいメリットもあります。ダウンサイジングが目的で、現在よりもコンパクトな物件を購入するのであれば、全額自己資金で購入できる可能性もあるでしょう。

ただし、現在の住居の引き渡しまでに新居へ入居できない場合は、仮住まいを用意しなくてはなりません。引っ越しが2回(現在の住居→仮住まい→新居)必要になるため、賃貸物件の家賃や引っ越し費用がかさむことがあります。

一方、買い先行は、物件探しに時間をかけられるのがメリットです。希望条件に合った物件が見つかるまで、じっくり新居を探せます。ただし、購入する物件が決まったらなるべく早く売却する必要があるので、希望価格で売却するのは難しいかもしれません。また、現在と新居の二重ローンとなることもあります。住宅ローンを利用して新居を購入する場合、二重ローンでは審査が厳しくなる場合があります。

売り先行と買い先行でメリット・デメリットは異なるので、それぞれの特徴を理解しておくことが大切です。資金に不安があるなら、売り先行のほうが買い換えを進めやすいでしょう。特に住宅ローンが残っている場合は売却代金でローンを完済できるため、新たな住宅ローンの審査に通りやすくなります。

マイホームの買い換え資金を準備する方法

50代以降の住み替えは老後資金に大きな影響を与えるので、老後の生活費が不足しないように予算を決めなくてはなりません。老後を迎えるまでの期間が短いことを考えると、自己資金で購入できるのが理想です。住宅ローンを利用するにしても、自己資金を多めに準備して早期に完済可能な返済計画をたてる必要があります。遅くとも年金生活に入るまでには完済できるようにしましょう。

一般的には、高齢になるほど住宅ローンを組むのは厳しくなります。60歳以降に住宅ローンを利用する場合は、「リ・バース60」という商品を利用する方法もあります。

「リ・バース60」とは、満60歳以上の方が対象の住宅ローンです。毎月の支払は利息のみで、元金は債務者が亡くなったときに相続人が一括返済するか、担保物件の売却で返済する仕組みになっています。(※1) ノンリコース型とリコース型があり、ノンリコース型なら相続人が残った債務を返済する必要はありません。

「リ・バース60」は毎月の支払額を抑えられますが、元本を繰上返済しない限り利息の支払が一生続くデメリットもあるので、特徴を理解したうえで利用することが大切です。

マイホームの買い換えで利用できる税制上の特例

マイホームを買い換えるときは、税制上の特例を利用すると税負担の軽減が可能です。購入資金を少しでも節約するためにも、税制上の特例について理解を深めておきましょう。

住宅ローン控除(住宅借入金等特別控除)

住宅ローン控除とは、個人が住宅ローンを利用してマイホームを購入した場合、一定の要件を満たすと、最長10年間住宅ローン年末残高の1%を各年の所得税額から控除できる制度です。(※2) 所得税から控除しきれなかった場合は、住民税から控除することも可能です。(※3)

住宅ローン控除は節税効果が大きいので、住宅ローンを利用して新居を購入する場合は積極的に活用しましょう。

マイホームを売却したときの3,000万円特別控除

不動産を売却して利益(譲渡所得)が生じた場合は、譲渡所得税がかかります。しかし、マイホームを売却したときは、譲渡所得から最高3,000万円まで控除できる特例があります。本特例が適用されると、譲渡所得が3,000万円以内であれば税金はかかりません。(※4)

特定のマイホームを売却したときの買換え特例

特定のマイホームを売却して新たな住宅に買い換えた場合、一定の条件を満たすと、譲渡所得に対する課税を将来に繰り延べることが可能です。本特例が適用されると、マイホームを売却した年は税金がかかりません。ただし、税負担がなくなるわけではなく、新たに購入する住宅を売却するときに課税される点に注意が必要です。また、さきほど説明した3,000万円特別控除とは併用できません。(※5)

マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除

マイホームを売却して新たな住宅を購入した際に損失(譲渡損失)が生じた場合は、一定の条件を満たすと、その譲渡損失を他の所得(給与所得、事業所得など)から控除できます。また、その年の所得から控除しきれなかった譲渡損失は、翌年以後3年にわたって繰り越して控除できるため、所得税や住民税の節税になります。(※6)

まとめ

50代以降にマイホームを買い換える際に資金面で不安を感じるなら、売り先行でまとまった資金を確保してから物件を探すとよいでしょう。また、税制上の特例を利用すれば税負担が軽減されるので、手元に残るお金が増えます。特例が利用できるか判断できない場合は、不動産会社や税理士に相談しましょう。

※1 住宅金融支援機構「リ・バース60」

※2 国税庁「No.1213 住宅を新築又は新築住宅を取得した場合(住宅借入金等特別控除)」

※3 総務省「新築・購入等で住宅ローンを組む方・組んでいる方へ 個人住民税の住宅ローン控除がうけられる場合があります。」

※4 国税庁「No.3302 マイホームを売ったときの特例」

※5 国税庁「No.3355 特定のマイホームを買い換えたときの特例」

※6 国税庁「No.3370 マイホームを買い換えた場合に譲渡損失が生じたとき」

まずは無料のカタログで、

リフォームのイメージを

膨らませてみませんか?

カタログにはこんな内容が載っています!

- 住友林業のリフォームの特徴

- よりよい住まいへのヒント

- リフォーム実例集

- 限定サイトへの招待