「住宅ローンの支払いが厳しい」に陥らないために 知っておきたい保険と必要費用

公開日: 更新日:

「病気になり収入が途絶えてしまったら、住宅ローンはどうやって払えばいいのだろう」

そんな不安を抱えている方にとって、所得補償保険や就業不能保険は、ひとつの選択肢になるかもしれません。しかし、保険は多ければ多いほどよいというものではありません。健康保険制度を正しく知り、保険料を抑えて効率の良い保障を考える必要があります。

この記事では、病気やケガで働けなくなった場合に保障が受けられる保険についてわかりやすく解説します。リフォームローンを検討されている方、いまある住宅ローンの支払いに安心がほしい方は、ぜひ参考になさってください。

目次

加入者増加中 "働けなくなった時の保険"が人気の理由

近年、就業不能保険などの「働けなくなるリスクに備える保険」の人気が高まっています。

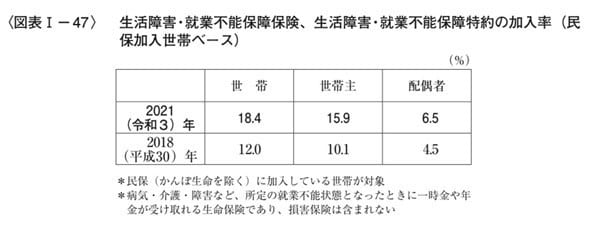

以下の表は、生命保険文化センターが調査した就業不能保障保険の加入率を表しています。

生命保険文化センター「令和3年度生命保険に関する全国実態調査(速報版)P.46」より引用

ここからは、2018年から2021年の3年間で就業不能保険の加入率が約6ポイント増加していることがわかります。つまり、民間の保険に加入している世帯の、約5分の1が就業不能保険に加入していることになります。

「働けなくなるリスク」に備える理由は、病気になっても働き続ける必要があるからです。老後資金への不安から定年を過ぎても働き続ける人が多いなか、「病気やケガで働けなくなっても収入を確保したい」というニーズが高まっています。

「就業不能保険」と「所得補償保険」はどう違う? 特徴を解説!

「働けなくなるリスクに備える保険」には、就業不能保険や所得補償保険があります。これらの保険にはどういった違いがあるのでしょうか。

どちらも働けなくなった場合に保険金が支払われるという点は同じですが、長期の保障か短期の保障かという違いがあります。

▼「就業不能保険」と「所得補償保険」の比較

|

就業不能保険 |

所得補償保険 |

|---|---|

|

・生命保険にあたる ・期間は長期(「60歳まで」など) ・保険料は一定額 ・保険金は約10万~50万のあいだで設定できる |

・損害保険にあたる ・期間は短期(1~5年ほど) ・保険期間を更新すると保険料が上がる ・保険金は年間収入の50%程度 |

この2つの保険は、生命保険か損害保険かという点でも大きく異なります。生命保険である就業不能保険は、医療保険のように保険料が一定額で保障も長めです。一方、損害保険である所得補償保険は、自動車保険のように定期的に更新があり、更新するごとに保険料が上がっていきます。子どもがまだ幼く、大学卒業まで長期間の保障が必要な方は就業不能保険が適しています。

一方、子どもがあと数年で社会人になるなど、短期間の保障でも問題がない方は所得補償保険で一時的に備えることができます。

また、似た名前の保険に「収入保障保険」もありますが、こちらは死亡や高度障害になった際に保険金が支払われる保険です。病気やケガで働けなくなった場合に保険金は支払われませんので、注意しましょう。

どんな人の加入が向いているの? 健康保険制度を知って保険を正しく選ぼう

就業不能保険や所得補償保険は、あればあるほど安心ですが、人によっては健康保険で充分に保障がカバーできている場合もあります。

一般的に会社員の場合は、健康保険が手厚くなっています。一方、自営業の場合は会社員ほどの手厚い保障がないため、保険を活用して自助ができると安心です。タイプ別に順にみていきましょう。

会社員の場合

会社員の健康保険制度には、働けなくなった時のために傷病手当金があります。仕事中に発生した病気やケガは、労災保険から給付を受けることができ、障害を負った場合は、障害基礎年金と障害厚生年金を一生涯もらうことができます。ただし、傷病手当金は収入の3分の2、保証期間は1年6カ月までと決められています。

病気になると、住宅ローンや子の学費といった生活費に加え、治療費・入院費が必要になります。出ていくお金は増えても、収入は3分の2しかありません。また、入院が1年半以上続いてしまった場合は、貯蓄を切り崩して治療費を用意しなければなりません。

収入の3分の2以上に生活費・治療費がかかる場合や、長期入院が心配な方は、就業不能保険や所得補償保険の加入を検討してみましょう。

自営業の場合

自営業の方が加入する国民健康保険には、会社員のような手厚い制度はありません。厚生年金制度もないため、老後資金も自分で準備する必要があります。そのため、治療費や入院費を貯蓄からまかなうと老後資金が不足するおそれがあります。自営業の方こそ、働けなくなった時の保険があると安心です。

保険の期間と金額はどうやって決める? 最適な選び方3ステップ

実際に保険を申し込む際に、期間や金額をどう選べばよいか迷ってしまう方も多いと思います。ベストな保険期間・保険金額は、人によって異なります。

最適な保険は、以下の3ステップで選ぶことができます。1つずつ詳しく確認していきましょう。

ステップ1 現在の生活費を計算する

病気やケガで働けなくなった場合でも、生活費は支払い続ける必要があります。そのため、まず現在の生活費を知るところから始めましょう。生活費の項目例は以下のとおりです。これらを足し合わせて、1カ月の生活費を計算しましょう。住宅ローンがボーナス払いになっている場合は、ボーナスで払う金額も含めて月額の住居費を計算しましょう。

▼生活費の項目例

|

固定費 |

変動費 |

|---|---|

|

・住居費 ・公共料金 ・保険料 ・通信費 ・教育費 ・税金(固定資産税、自動車税など) |

・食費 ・日用品費 ・交際費 ・交通費 ・医療費 ・被服費 |

これら以外にも、子どもが進学した場合の学費なども想定し、家庭内でかかる最大限の生活費を想定しておくことが必要です。教育計画に合わせて、現実的なプランを立てるようにしましょう。

ステップ2 治療費を把握する

病気やケガで働けなくなった場合、生活費に加えて治療費や入院費が必要になりますが、これらにかかる金額を具体的にイメージできる方は少ないのではないでしょうか。

こちらは、生命保険文化センターが調査した、入院時の自己負担費用を表したものです。入院すると1日平均23,300円がかかることになります。また、40,000円以上もの自己負担が発生している人が、一定数いることが分かります。

・5,000円未満・・・・・・・・10.6%

・5,000~10,000円未満・・・・18.7%

・10,000~15,000円未満 ・・・24.2%

・15,000~20,000円未満 ・・・9.0%

・20,000~30,000円未満 ・・・12.8%

・30,000~40,000円未満 ・・・8.7%

・40,000円以上 ・・・・・・・16.0%

生命保険文化センター「令和元年度生活保障に関する調査|p.45 〈図表Ⅱ−11〉 直近の入院時の自己負担費用」の情報を基に作表

続いて、病気別の平均入院日数をみてみましょう。こちらは、厚生労働省が発表する「令和2年患者調査」にある「傷病分類別にみた年齢階級別退院患者の平均在院日数」のなかから、35〜64歳の項目を抽出して作成した表です。

|

傷病名 |

在院日数 |

|---|---|

|

悪性新生物<腫瘍> |

14.7日 |

|

糖尿病 |

15.6日 |

|

高血圧性疾患 |

10.7日 |

|

脳血管疾患 |

51.8日 |

|

肝疾患 |

16.4日 |

|

慢性腎臓病 |

25.3日 |

|

骨折 |

21.3日 |

厚生労働省「令和2年(2020)患者調査の概況|3 退院患者の平均在院日数等 表6 傷病分類別にみた年齢階級別退院患者の平均在院日数」を参考に筆者作成

入院日数がもっとも長い「脳血管疾患」では51.8日、つまり7週間以上の入院が必要になることがわかります。一方、ガンを指す「悪性新生物」の入院日数は14.7日と意外にも短いこともわかります。

これらのデータから、入院した場合に必要な医療費を試算すると、20万円〜120万円になります。

平均入院日数:10日〜51日

2万3,300円×10日=23万3,300円

2万3,300円×51日=118万8,300円

ステップ3 必要な保障額を計算する

必要な生活費と治療費がわかったら、必要な保障額を計算します。なお、ここでは入院日数が45日だった場合に必要な保障額の計算式を記載しています。

まず、会社員の方は、傷病手当金を受け取ることができます。傷病手当金の計算方法は以下のとおりです。

1日当たりの金額=支給開始日の以前12カ月間の各標準報酬月額を平均した額÷30日×(2/3)

たとえば、勤続1年以上、支給開始前12カ月の標準報酬月額が40万円の方が、有給を利用せずに土日を含めて連続45日休んだ場合は以下のように計算します。

・傷病手当金の支払期間...休業期間45日−3日(待機期間)=42日

・傷病手当金の支払総額...8,888円×42日=373,296円

※支給開始日の以前の期間が12ヵ月に満たない場合は、次のいずれか低い額を使用して計算します。

ア 支給開始日の属する月以前の継続した各月の標準報酬月額の平均額

イ 標準報酬月額の平均額

・30万円(※):支給開始日が平成31年4月1日以降の方

※当該年度の前年度9月30日における全被保険者の同月の標準報酬月額を平均した額

続いて自営業の方ですが、傷病手当金が支給されませんので、生活費と治療費の全額を貯蓄か保険でまかなう必要があります。

月額生活費×1.5(45日分)+治療費105万円=保障額

なお、保険期間は、「手厚い保障が必要な期間」を考慮して設定しましょう。特に住宅ローンや子どもの学費の支払いが滞ると、生活や子どもの人生に影響します。 住宅ローンを完済するまでの期間や、子どもが社会人になるまでの期間は手厚い保障が必要になるため、この期間を含むように設定すると安心です。

まとめ

この記事では、ケガや病気になった場合に手厚い保障が受けられる保険について詳しく解説しました。

最適な保険は人によって異なるため、今回解説した「3ステップ」をご参考に、あなたにとってベストな保障額と保険期間を計算しましょう。

病気やケガで働けなくなった際の不安が大きい方にとって、就業不能保険や所得補償保険はとても大きな安心になります。ただ、保険は掛けすぎると保険料が家計を圧迫してしまいます。特に会社員の方は健康保険が充実していますので、健康保険でカバーできない部分を補うように保険を考えるようにしましょう。

万が一の事態はある日突然やってきますので、元気な今のうちから備えをしっかりと考えておきましょう。

まずは無料のカタログで、

リフォームのイメージを

膨らませてみませんか?

カタログにはこんな内容が載っています!

- 住友林業のリフォームの特徴

- よりよい住まいへのヒント

- リフォーム実例集

- 限定サイトへの招待