住宅ローンやリフォームローン 返済方法は「元利均等」「元金均等」どちらがいいの?

公開日: 更新日:

リフォーム費用の支払いにあたって、住宅ローンやリフォームローンの利用を検討する人は多いことでしょう。その際、いくら借り入れるのか、返済期間はどうするのかを考えない人はおそらくいないと思います。これに加えて、「返済方法」についてもよく検討したいところです。

ローンの返済方法には「元利均等」返済と「元金均等」返済の2つがあります。どちらの返済方法を選ぶかによって、毎月の返済額にも違いが出てきます。

今回は、2つの返済方法の特徴やシミュレーション比較を通して、その違いを解説していきます。

※当サイト「暮らしのこれから」に記載されている内容は、住友林業ホームテックのサービス・商品とは異なる内容も含まれております。 住友林業ホームテックのサービスについてはこちらをご覧ください。

「元利均等」「元金均等」の特徴とメリット・デメリット

「元利均等」返済とは

毎月のローン返済額は、借り入れた「元金」の返済に充てられる部分と「利息」で構成されています。

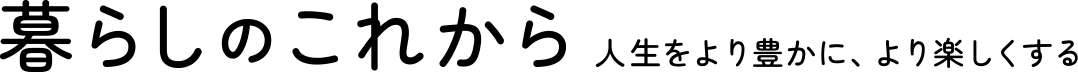

元利均等返済とは「元金+利息の合計額」が、全期間にわたって同じになるように計算された返済方法です。つまり、返済開始から最終返済のその時まで、毎月の返済額はずっと変わらず一定額となります。一方で、下図のように、返済期間が経つにつれ、返済額に占める元金と利息の「割合」が変化していきます。

金融広報中央委員会「知るぽると」を参考に筆者作成

毎月の返済額のうち、利息の部分は、その時点の元金の借入残高に対していくらになるかで計算されます。返済開始当初は、元金の借入残高が多く残っているため、必然的に毎月の返済額に占める利息の割合は多くなります。返済が進み、元金の借入残高が少なくなってくると、次第に利息部分の割合が減っていく仕組みです。

「元利均等」のメリット・デメリット

元利均等返済は、毎月の返済額がずっと同じなので、先々のローン返済計画が立てやすいというメリットがあります。多くの金融機関で取り扱われており、一般的にはこちらの元利均等返済を選択される方が多いようです。

一方、返済開始当初は、毎月の返済額が元金より利息の返済に充てられる割合が多くなります。結果として、次に説明する「元金均等」返済と比較した時、「元利均等」返済のほうが、支払う利息の総額が多くなるというデメリットがあります。

この総支払利息を減らす方法として一般的なのが「繰り上げ返済」です。繰り上げ返済は、毎月の返済額にまとまった余剰資金を追加して返済することです。繰り上げ返済したお金は、すべて元金部分の返済に充てられます。元金の返済が一気に進むので、月々の返済額を減らしたり、返済期間を短縮したりすることができます。結果として、繰り上げ返済する前と比較すると、支払う利息の総額を減らすことができます。

「元金均等」返済とは

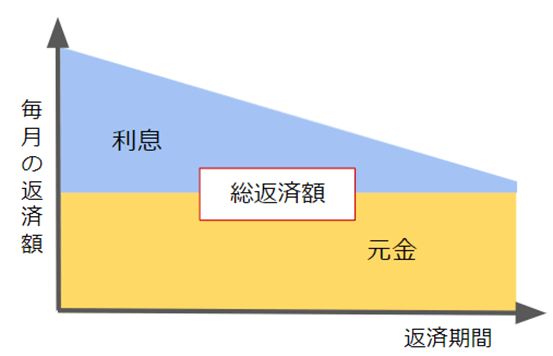

元金均等返済とは、毎月の返済額を構成する「元金+利息」のうち、「元金のみ」を均等に計算する方法です。そして、均等割りしたその元金に、借入残高に応じた利息を上乗せします。つまり、返済開始当初は、借入残高が多く残っているため、均等割りした元金に上乗せされる利息は多くなります。返済が進み、借入残高が減っていくと、次第に上乗せされる利息の金額も減っていきます。つまり、毎月の返済額は、返済開始当初が最も多く、次第に減っていくという支払方法です。

金融広報中央委員会「知るぽると」を参考に筆者作成

「元金均等」のメリット・デメリット

元金均等返済は、先述の元利均等返済と比較して、元金部分の返済ピッチが早いため、結果として総支払利息が少なくなるというメリットがあります。一方で、返済当初の月々の返済額は大きくなります。そのため、ローン契約時に求められる条件(収入や勤続年数等)も厳しくなることに加え、金融機関によっては元金均等返済を取り扱っていないこともあります。

「元利均等」「元金均等」シミュレーション比較

同条件でローン契約をしたと仮定して、元利均等返済と元金均等返済の違いで、総支払額にどのくらいの差が生じるのかシミュレーション比較してみましょう。

<契約例>

借入金額:3,000万円

借入期間:30年

借入金利:固定プラン30年 年率1.3%

※繰り上げ返済はしない場合を想定

|

元利均等 |

元金均等 |

||

|

毎月の返済額

|

初回 |

100,681 円 |

115,833 円 |

|

5年後 |

100,681 円 |

109,423 円 |

|

|

10年後 |

100,681 円 |

105,089 円 |

|

|

15年後 |

100,681 円 |

99,673 円 |

|

|

20年後 |

100,681 円 |

94,256 円 |

|

|

25年後 |

100,681 円 |

88,840 円 |

|

|

最終回返済額 |

100,681 円 |

83,543 円 |

|

|

10年後の借入残高 |

21,267,636円 |

20,000,040円 |

|

総支払額内訳

|

総返済額 |

36,245,144 円 |

35,866,095 円 |

|

うち利息分 |

6,245,144 円 |

5,866,095 円 |

|

|

利息割合 |

17.3 % |

16.4 % |

住宅金融支援機構「返済プラン比較シミュレーション」を参考に筆者作成

このシミュレーション比較でわかることは、以下の通りです。

|

毎月の返済額 |

元利均等は、全期間を通じて一定額となる 元金均等の場合は、初回と最終回で、月々の支払額に約32,000円の違いが出る。返済が進めば進むほど減っていく |

|

10年後の借入残高 |

元利均等よりも元金均等の方が、借り入れた元金部分の返済ピッチが早いため、10年後の借入残高に約127万円の差が生じる |

|

総返済額 |

元利均等よりも元金均等の方が、元金返済ピッチが遅いため、結果として、支払う利息の総額が約38万円多くなる |

これからの暮らしとローン返済の計画を立てて選択しよう

ローン返済は、毎月の家計の固定支出となりますので、無理の無いように計画したいものです。借り入れる時点での家計収支だけを確認するのではなく、返済を終えるその時まで、暮らしがどう変化していくかを想像することが大切です。いまから10年後、20年後の世帯収入はどう変化するのか、またこの先予定されるライフイベントと、必要になる支出予定額もざっと書き出してみましょう。

お子さんの進学、車の買い替えなど、まとまった支出を予定されているご家庭では、元利均等返済を選んで、毎月同じ返済額を支払う方が、返済の見通しが立てやすいかもしれません。ボーナス等の臨時収入は何年後まで得られそうか、いつ繰り上げ返済を行うかも支出計画に加えておくと良いでしょう。

一方、教育費などの支出も落ち着いた夫婦二人暮らしのご家庭では、先々の年金生活を見据え、家計に余裕があるいま、より多く返済ができる元金均等返済も一考の余地があります。

早期退職を予定されているご家庭では、この先の収入額も変化していくでしょうから、収入が読めるいまのうちに、ローンを多めに返済して備えることもできます。

返済方法の選択次第で、毎月の家計から出ていくローン返済額と返済プランが違ってきます。この先のライフプランと家計収支のバランスがどう変化していくかをしっかり確認することが第一歩なのです。そして、一度返済計画を決めたら、それで終わりではなく、できれば定期的に見直しをしたいものです。思っていたより貯蓄が進み、余剰資金がある場合には、積極的に繰り上げ返済も活用するなど、将来にわたって無理なく上手にローンを利用するとよいでしょう。

終わりに

この記事では、ローンの返済方法である「元利均等」「元金均等」それぞれの特徴を紹介しました。

「元利均等」は、毎月の返済額が全期間にわたって一定であるため、支払計画が立てやすく一般的に多く利用されています。一方で、返済当初は元金部分の返済ピッチが遅いので、「元金均等」と比較すると、支払利息の負担額が多くなります。

「元金均等」は、返済当初の月々の返済額が大きくなるものの、「元利均等」と比較すると、元本返済ピッチが早いため、支払利息の負担額は少なくなります。

ローン返済額は長期にわたって、毎月の家計収支に影響を与えます。この先のライフプランを見据え、無理ない返済計画を立ててから選択するようにしましょう。

まずは無料のカタログで、

リフォームのイメージを

膨らませてみませんか?

カタログにはこんな内容が載っています!

- 住友林業のリフォームの特徴

- よりよい住まいへのヒント

- リフォーム実例集

- 限定サイトへの招待