相続財産が「家」しかない 相続税の支払いや遺産分割のためには売るしかないのか

公開日: 更新日:

主な相続財産が「自宅のみ」というケースは、よくあることです。しかし、遺産が不動産に偏っていると相続が発生したときに問題になりやすいので気をつけたいものです。たとえば、「残された配偶者はそのまま住み慣れた家に住み続けたいのに、子どもなど他の相続人が遺産分割を要求している」「相続税が発生しても現金がなく、相続税が払えない」といったシチュエーションの場合です。

このように現金が必要になる場合でも、できれば配偶者の"終の棲家"は守りたいと思うものでしょう。 今回は、家を売らなくても分割争いを防ぐための対策として、生前のうちにできる方法を紹介します。

知っておきたい相続税の基礎知識

遺産相続対策では、どの財産を誰に受け継がせるか(分けるか)だけでなく、相続税についても理解を深めておくと良いでしょう。家などの資産があると、相続税がいくらかかるのか気になる方もいらっしゃると思います。

相続税には「ここまでは、相続税がかからない」というラインがあります。これを基礎控除といい、以下の計算式のとおり、法定相続人の数で金額が決まります。

代表的な法定相続人の例で基礎控除額を表にまとめました。ご自身の場合に当てはめてみてください。

|

法定相続人の例 |

基礎控除額 |

|---|---|

|

配偶者のみ |

3,600万円 |

|

配偶者と子1人 |

4,200万円 |

|

配偶者と子2人 |

4,800万円 |

|

配偶者と子3人 |

5,400万円 |

|

配偶者と親2人 |

4,800万円 |

表)筆者作表

基礎控除額と相続財産の課税価格を比べてみて、課税対象額のほうが大きければ相続税がかかります。課税対象額が基礎控除額以下の場合には、相続税はかかりません。

課税対象額は、亡くなった人が所有していた現金、預金、不動産などの財産評価額を合計し、そこから非課税のもの、債務・葬式費用等を差し引いて求めます。

相続財産が自宅と、少しの現預金というケースでは、自宅の評価額によって基礎控除額を超えるかどうかが気になるのではないでしょうか。実際には相続時の評価額が相続税を計算する元になりますが、評価の仕方を知り、おおよその目安を知っておくといいでしょう。

自宅を相続する場合、土地、建物それぞれに次のように評価します。

- 土地:路線価×敷地面積

- 建物:固定資産税評価額

路線価については国税庁のホームページにある「財産評価基準書」で確認できます。

敷地面積は、毎年送られてくる固定資産税の課税明細書に記載されています。

評価額の目安が基礎控除額を超えている場合もあるかもしれません。そこで知っておきたいのが「居住用小規模宅地の特例」です。これは、被相続人が住んでいた自宅の土地を相続により取得した際、一定の要件のもと、評価額を80%減額することができるという特例です。

宅地の居住用として使用されている土地は、一緒に住んでいた相続人にとっても住み続けるために必要不可欠な財産です。居住の継続に配慮する観点と、相続税の負担を軽減するための特例として、敷地面積330m2までの部分について適用されます。

先に説明した路線価による評価額が仮に5,000万円になったとしても、居住用小規模宅地の特例が適用されると相続税の計算上、土地の価格は1,000万円になる計算です。他の財産の価値と合わせても相続税がかからなくなる可能性もあるでしょう。

自宅は配偶者が受け継ぎ、そのまま居住できるようにしておくことで、相続税の不安が低減されそうです。

遺産分割の種類

配偶者が自宅に住み続けることは相続税の面でメリットとなりますが、実際に相続人間で分割するのは難しいものです。そこで、相続財産の分割方法の種類について知っておきましょう。

現物分割

故人の遺産をその財産ごとに分ける方法です。たとえば、自宅は配偶者、A銀行にある預貯金は長男、B銀行にある預貯金は次男というように分ける方法です。遺産のそのままの形で分割するため、各財産の種類や価値によっては不公平になりやすいデメリットがあります。

換価分割

故人の遺産のうち、現預金以外の財産を売却、現金化して分割する方法です。相続人間で公平に分割できるのはメリットですが、遺産が自宅の場合には売却することで住む場所がなくなってしまいます。

代償分割

遺産価値の大きいものを受け継ぐ相続人が、他の相続人に対して一定額の代償金を支払う分割方法です。たとえば、遺産が自宅だけで、配偶者が自宅を受け継ぐ場合、配偶者は他の相続人に代償金を支払います。

代償金の決め方に法律上の決まりはありませんが、相続人間でトラブルにならないように決めることが必要でしょう。また、代償金を払う相続人に代償金を払えるだけのお金がなければなりません。

配偶者居住権を取得するとどうなる?

相続法が改正されて、2020年4月1日からは「配偶者居住権」が取得できるようになりました。自宅にそのまま住み続けるためには、配偶者居住権を取得するのも方法のひとつでしょう。

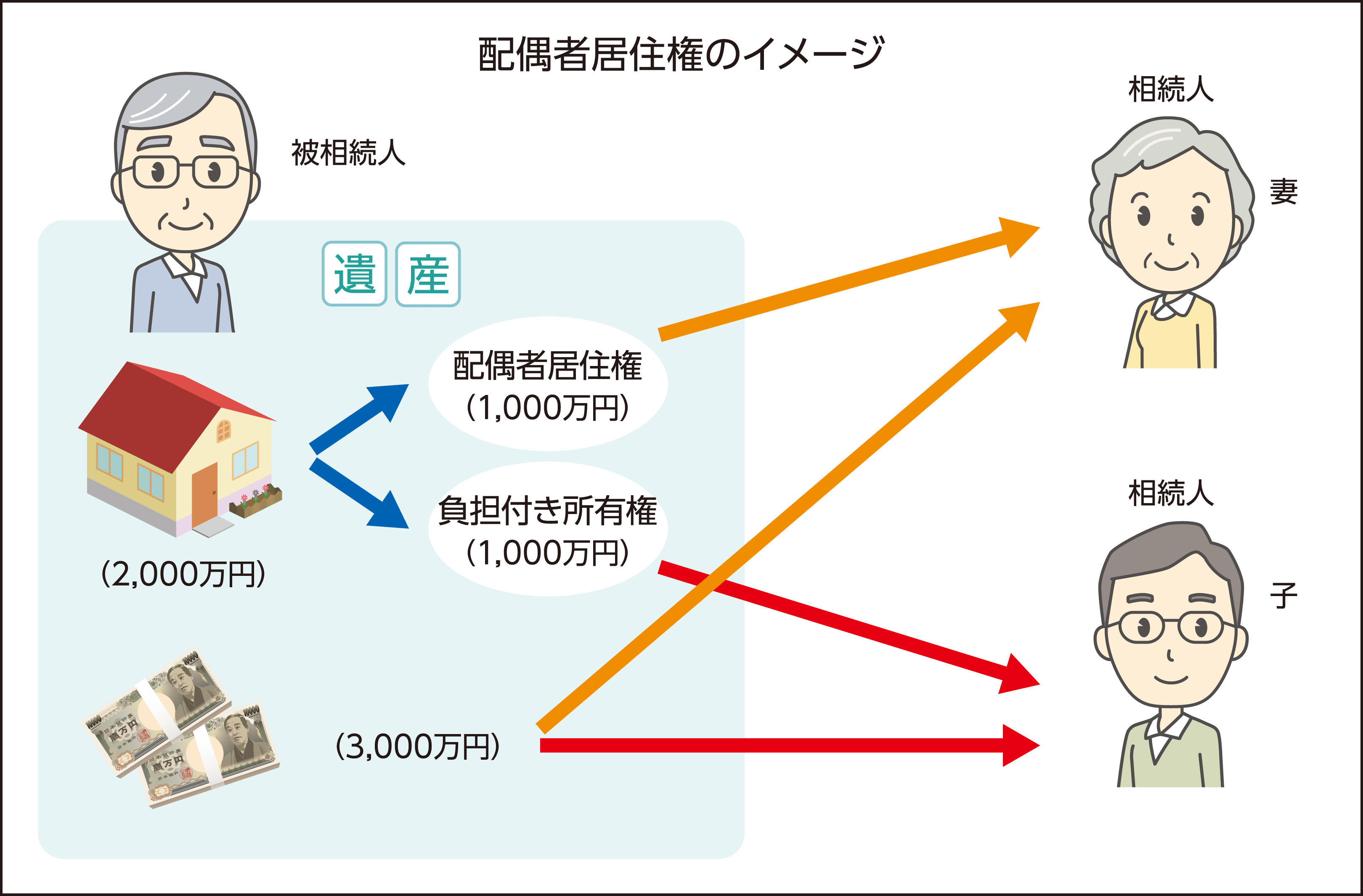

配偶者居住権とは、残された配偶者が夫婦で一緒に住んでいた家にそのまま住み続けることができる権利です。自宅を普通に相続すれば配偶者はその自宅の所有者になりますが、配偶者居住権は「住む権利」を取得することになり、自宅の所有者にはなりません。そのため、自宅を自由に売ったり貸したりすることはできません。

配偶者居住権を取得すると、同時に負担付き所有権が発生することになり、配偶者以外の相続人が負担付き所有権を取得するようになります。これはつまり、自宅を「配偶者居住権」「負担付き所有権」として分割できる、ということです。配偶者にとっては、希望すれば生涯その自宅に無償で住み続けられ、他の相続人はその自宅の所有者になれるというメリットがあります。

法務省「相続に関するルールが大きく変わります|1.配偶者居住権の新設」

しかし、配偶者居住権にはデメリットもあります。「負担付き所有権」を取得した相続人は、自宅の所有者でありながら配偶者が住んでいる場合には自宅を自由に使えません。また、固定資産税は所有者が納税義務者となります。

納税した分を実際に居住している配偶者に請求することはできますが、後々トラブルにならないように事前にルールを決めておくことも必要でしょう。

なお、配偶者以外の相続人が複数いる場合には、他の相続人で「負担付き所有権」を分割するかどうかという検討も必要でしょう。不動産を共有名義にする場合、修繕や売却、二次相続などでトラブルがおきやすいものです。そういった後々のことも考えながら、配偶者居住権を活用するかどうかを検討することが大切です。

生前にできる対策とは

円満な相続を目指すためには、生前のうちに自宅以外の資産を作っておくことでしょう。他の財産があれば配偶者が自宅を受け継いでも、他の相続人にも財産を分割しやすくなります。とはいえ、現在の財産の大部分が自宅である場合、これから自宅の価値相当分の貯金をするのは簡単ではないケースもあるでしょう。

そこで生命保険を活用する方法も検討してみましょう。以下のとおり、具体的な活用例を挙げてみます。

活用例1)生命保険の受取人を配偶者以外の相続人に指定する

現物分割を行うイメージです。自宅は配偶者に受け継いでもらうようにしておき、他の相続人に対しては生命保険金を受け取ってもらうようにします。

保険金の決め方は加入者の自由ですが、自宅価値と比べて不公平感のないようにするのが望ましいでしょう。最低でも他の相続人の遺留分相当額は保険金として備えておくといいでしょう。たとえば相続人が配偶者と子の場合には、子の遺留分は相続財産全体の1/4、子が複数いる場合には、1/4分を子の人数で均等に分けます。

遺留分については、こちらの記事もご参考ください。

活用例2)生命保険の受取人を配偶者に指定し、代償分割の代償金に充てられるようにしておく

代償分割を行うイメージです。自宅は配偶者に受け継いでもらう代わりに、配偶者が他の相続人に代償金を払えるように配偶者を保険金受取人に指定しておきます。たとえば自宅の価値を相続人で分割する場合の各人の受取額をもとに、保険金額を決めるのもひとつの方法です。

このように、生命保険を利用することで現金が相続人の手元に入り、分割トラブルを緩和する効果を期待できます。加えて、保険金は相続税の計算上は相続財産とみなされますが、「500万円×法定相続人数」という非課税枠があるのもメリットです。

ただし、加入時の被保険者の年齢や保険金額によっては保険料が高くなる可能性もあります。遺産全体の分割方法、保険金と保険料の折り合いを見ながら、バランスの良い組み合わせで活用することが大切です。

不安があれば、税理士やファイナンシャルプランナーなどの専門家に相談するのもおすすめです。

生命保険で対策をする場合でも、自分の意思が相続人に伝わるように、遺言で遺贈方法について示しておくことも大切なことです。十分に備えて、検討するようにしましょう。